Сколько с меня: виды налогов и налоговая декларация в США

Налоговая система США имеет целый ряд своих особенностей. Мы попытались разобраться в том, какие же налоги существуют в Америке, кто обязан их платить, что такое налоговая декларация и как ее подавать

Налоги в США и их виды

Налоги в США существуют на нескольких уровнях: федеральном, штата и местном (город и округ). Федеральные налоги едины для всей страны, остальные же устанавливаются местным управлением самостоятельно. В общей сложности налогов довольно много, поэтому для их учета используют специальное программное обеспечение или пользуются услугами профессионалов. Контролирует весь этот процесс (IRS).

Подоходный налог в США выплачивается с зарплаты, а также с комиссионных, гонораров, дивидендов, выигрышей в азартные игры, чаевых, доходов, полученных за рубежом, и даже пенсий с пособиями по безработице. Его размер являет собой сумму федерального подоходного налога и подоходного налога штата.

К основным видам относятся налоги с недвижимости (имущественный сбор) и продаж, а также налог на социальное обеспечение, который платят как работодатели, так и работники.

Также в стране существует огромное количество налогов и сборов за услуги вроде получения водительского удостоверения, парковку, медицинскую страховку, открытие бизнеса и т.д. Значительная часть уплаченных налогов возвращается государством после подачи налоговой декларации.

Система налогов США

Американские штаты обладают довольно большой свободой в сфере установления налогов, так как федеральное законодательство не содержит конкретного разрешенного для введения перечня. Большинство налогов прогрессивные, но есть и фиксированные.

Налог на прибыль в США по штатам

Размер подоходного налога по штатам

Алабама 2%-5%

Аляска — нет

Аризона 2,59%-4,54%

Арканзас 0,9%-6,9%

Калифорния 1%-13,3%

Колорадо 4,63%

Коннектикут 3%-6,7%

Делавэр 2,2%-6,6%

Округ Колумбия 4%-8,95%

Флорида — нет

Джорджия 1%-6%

Гавайи 1.4%-11%

Айдахо 1,6%-7,4%

Иллинойс 3,75%

Индиана 3.3%

Айова 0,36%-8,98%

Канзас 2,7%-4,6%

Кентукки 2%-6%

Луизиана 2%-6%

Мэн 6,5%-7,95%

Мэриленд 2% - 5,75%

Массачусетс 5,2%

Мичиган 4,25%

Миннесота 5,35%-9,85%

Миссисипи 3%-5%

Миссури 1.5%-6%

Монтана 1% - 6,9%

Небраска 2,46%-6,84%

Невада — нет

Нью-Гэмпшир 5%

Нью-Джерси 1,4%-8,97%

Нью-Мексико 1,7%-4,9%

Нью-Йорк 4%-8,82%

Северная Каролина 5.75%

Северная Дакота 1.22%-3.22%

Огайо 0.53%-5.33%

Оклахома 0.5%-5.25%

Орегон 5%-9.9%

Пенсильвания 3.07%

Род-Айленд 3.75%-5.99%

Южная Каролина 0%-7%

Южная Дакота — нет

Теннесси 6%

Техас — нет

Юта 5%

Вермонт 3.55%-8.95%

Виргиния 2%-5.75%

Вашингтон — нет

Западная Виргиния 3%-6.5%

Висконсин 4%-7.65%

Вайоминг — нет

Что касается размера других налогов, то наиболее высокий налог с продаж в США взимается в Калифорнии (7.5%). Сразу за ней следуют Индиана, Миссисипи, Нью-Джерси, Род-Айленд и Теннесси — там он составляет 7%. На Аляске, в Делавэре, Монтане, Нью-Гэмпшире и Орегоне этот налог отсутствует.

Средняя ставка налога на имущество самая высокая в Нью-Джерси — 1,89%. В первую пятерку также входят Нью-Гэмпшир (1,86%), Техас (1,81%), Небраска (1,76%) и Висконсин (1,76%). Наиболее низкие ставки в округе Колумбия (0,46%), Делавэре (0,43%), Алабаме (0,33%), на Гавайях (0,26%) и в Луизиане (0,18%). В Калифорнии эта цифра составляет 0,74%.

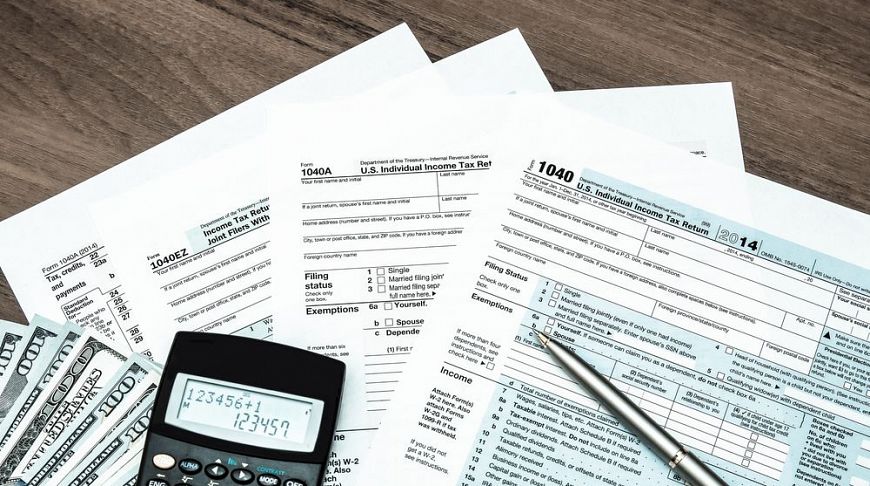

Статус налогоплательщика

Перед тем как подавать налоговую декларацию, необходимо правильно определить свой статус налогоплательщика. Именно от него зависит сумма причитающегося с вас налога и полагающегося вам возврата. Существуют такие его разновидности:

- лица, состоящие в браке;

- лица, не состоящие в браке (single),

- лица, состоящие в браке и подающие налоговую декларацию совместно с супругом/супругой (married filing jointly);

- лица, состоящие в браке и подающие налоговую декларацию отдельно от супруга/супруги (married filing separately);

- основной кормилец (head of household, несет более половины расходов на ведение хозяйства в течение года);

- вдова/вдовец с ребенком-иждивенцем (qualifying widow(er) with dependent child).

Налоговая декларация в США: подавать или не подавать?

В Америке принято весь год тщательно вести учет всех своих подлежащих налогообложению доходов, а потом самостоятельно подавать налоговую декларацию. Однако существуют категории населения, которым это делать не нужно.

Вам не нужно подавать налоговую декларацию, если:

- вы не состоите в браке, вам меньше 65 лет и ваш валовый доход составил менее $10300;

- вы не состоите в браке, вам 65 лет или больше и ваш валовый доход составил менее $11850;

- вы состоите в браке, подаете декларацию совместно с супругом/супругой, вам обоим меньше 65 лет и ваш валовый доход составил менее $20600;

- вы состоите в браке, подаете декларацию совместно с супругом/супругой, одному из супругов 65 лет или больше и ваш валовый доход составил менее $21850;

- вы состоите в браке, подаете декларацию совместно с супругом/супругой, вам обоим 65 лет или больше и ваш валовый доход составил менее $23100;

- вы состоите в браке, подаете декларацию отдельно от супруги/супруга и ваш валовый доход составил $4000;

- вы основной кормилец, вам меньше 65 лет и ваш валовый доход составил менее $13250;

- вы основной кормилец, вам 65 лет или больше и ваш валовый доход составил менее $14800;

- вы вдова или вдовец с ребенком-иждивенцем, вам меньше 65 лет и ваш валовый доход составил менее $16600;

- вы вдова или вдовец с ребенком-иждивенцем, вам 65 лет или больше и ваш валовый доход составил менее $17850.

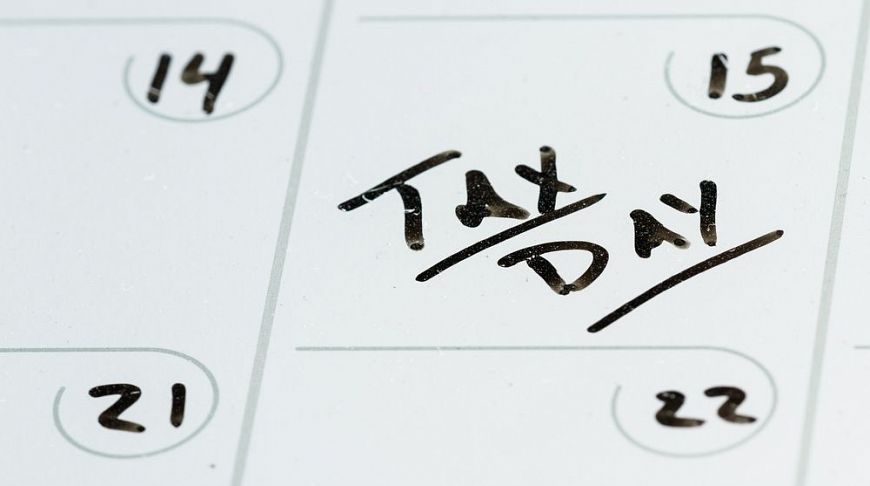

Налоговая декларация в США: советы по подаче

Налоговую декларацию нужно подать до 15 апреля (в 2016 году эта дата выпадает на пятницу, поэтому крайний срок сдвигается до 18 апреля), однако подготовкой отчетности стоит озаботиться заранее, ведь за несколько недель до крайнего срока бухгалтеры могут быть перегружены работой.

Если вы не пользуетесь услугами бухгалтера, в помощь вам существуют различные программы вроде или . Первая из них хоть и предоставляет некоторые бесплатные сервисы, является по сути платной. Вторая создана службой IRS, однако доступна только для тех, чей годовой доход ниже $62000. Также можно воспользоваться помощью самого Налогового управления, однако желающих получить совет так много, что ждать ответа на звонок придется довольно долго.

Ну и не забывайте о финансовых активах за рубежом. Если их сумма превышает $50000, то информацию о доходах необходимо указать в декларации.

Смотрите также: Зарплаты в США: где, кто и сколько зарабатывает?, Как открыть свой бизнес в США: варианты, советы и пошаговое руководство и Медицинская страховка в США. Часть 2: как это работает и чего стоит опасаться.

Комментарии (2)